- 亿欧

- 2020年4月7日 16:35

借鉴美、日、德等汽车产业已进入成熟期的国家,自主品牌的数量不过数个。我国汽车产业洗牌整合也不过是时间问题,缺乏核心技术和产品力的二三流自主品牌,将率先成为被市场淘汰的对象。

对于上游的工业机器人厂商来说,市场环境则可以用“温室不再,沃土依旧”来形容。

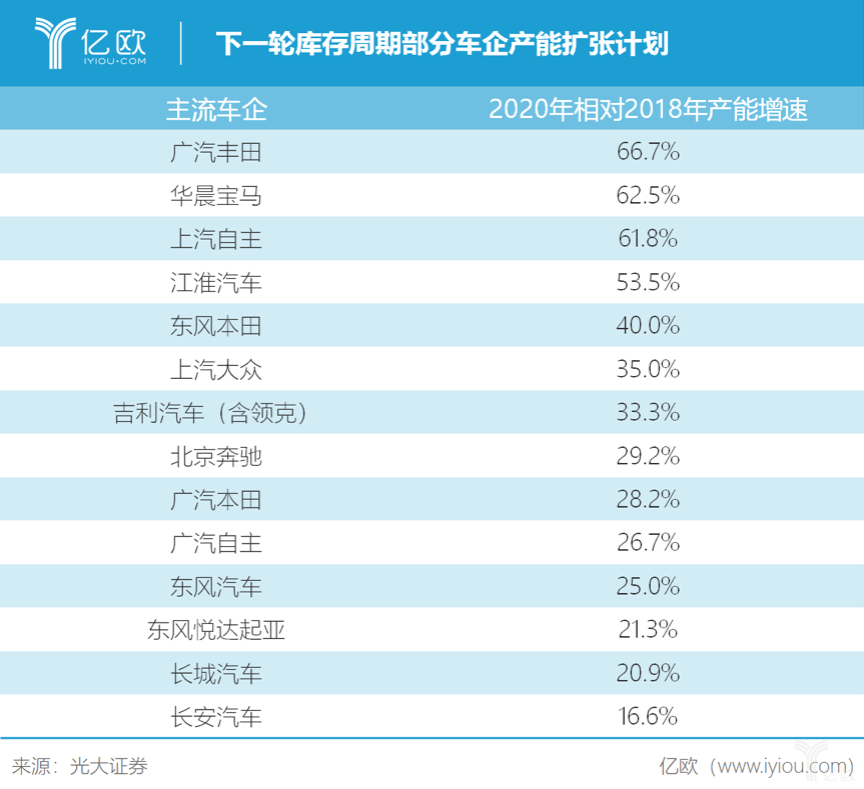

随着主机厂淘汰之势加剧,工业机器人厂商也将逐渐告别野蛮生长的时代:2018年,中国工业机器人销量首次下滑,汽车制造机器人销量同比下滑8.1%。但与此同时,中国车市销量仍有2,500万辆,头部车企仍在执行产能扩充计划,更多年销量上百万的车企巨头将脱颖而出,它们的供应链必将孵化出工业机器人厂商巨头,后者甚至能在业务规模上比肩四大家族。

下一轮库存周期部分车企产能扩张计划

业务拓展和技术研发,将是本土工业机器人厂商突围的关键。

专注于焊接工序的江苏北人,早就拓展出生产一般工业品的自动化焊接生产线,尤以游艇结构件柔性产线为代表。

其技术实力,则体现在航空航天领域。江苏北人“运载火箭贮箱智能焊接装备与工艺”被有关机构认证为“国际先进水平”,在2016年到2018年对营收的贡献占比均超过10%。江苏北人科创板募资有2.25亿元将投入智能产线项目,除了瞄准汽车制造这一老本行外,还将继续发挥现有技术和业务优势,争夺航空航天和船舶等行业的红利。

瑞松科技用于汽车工业以外的设备业务在2016和2017年已经占据40%的营收,业务多元化渐成气候。除了用于汽车生产制造的机器人自动化生产线之外,瑞松科技还有电梯机器人、精密电子柔性自动化装配生产线等业务。

通过科创板上市募资,瑞松科技主要希望能通过研发调整业务结构,增强面向3C、高铁、航空、船舶等高精尖行业的产品竞争力。

从创业伊始就参与机器人本体业务的埃夫特,则采取的是“买买买+消化吸收”的模式。通过收购CMA、EVOLUT和WFC,埃夫特坚持技术吸收和再创造战略,成功从本体业务延伸至下游应用集成领域。埃夫特还战略投资ROBOX,并在境内成立控股公司瑞博思,进入上游核心零部件赛道。

如今,埃夫特的研发已经贯穿工业机器人的上中下游,自主化水平不断提高,其产品也拓展至航空及轨道交通、电子电器等应用领域。

从我国工业机器人密度上看,即便是自动化、数字化程度最高的汽车产业,相较发达国家仍有较大差距;非汽车行业机器人密度与韩国、日本相比更是相差数倍。随着人口红利日渐消失,自动化设备和产线将成为我国制造业的普遍需求。

汽车行业洗牌对于本土工业机器人厂商来说是危与机并存:实力弱小的厂商自然有淘汰之虞,但业务规模庞大的巨头将在竞争中加速诞生。集核心技术和庞大业务规模于一身的“本土ABB”不太可能诞生在温室之中,只可能出现在市场竞争的“威逼”之下。